210903_경제용어 정리 Part1

1. 가산금리 - 기준금리에 신용도 등의 조건에 따라 덧붙이는 위험가중 금리 - 신용도高: 가산금리 낮음, ...

blog.naver.com

https://youtube.com/shorts/uAt3GuoFHd0?feature=share

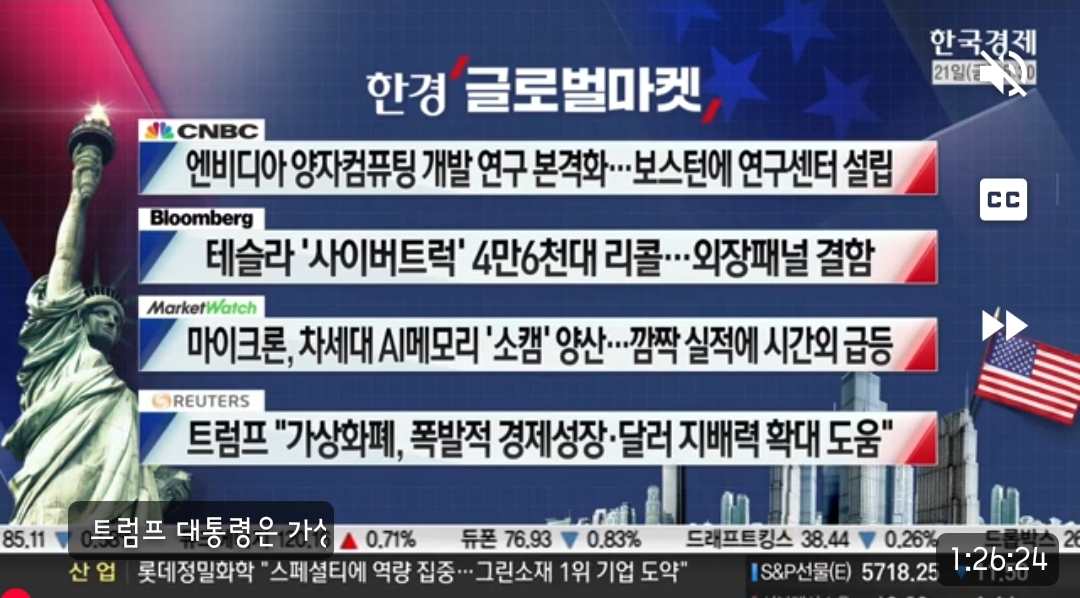

오늘의 미국 증시 현황 및 요약

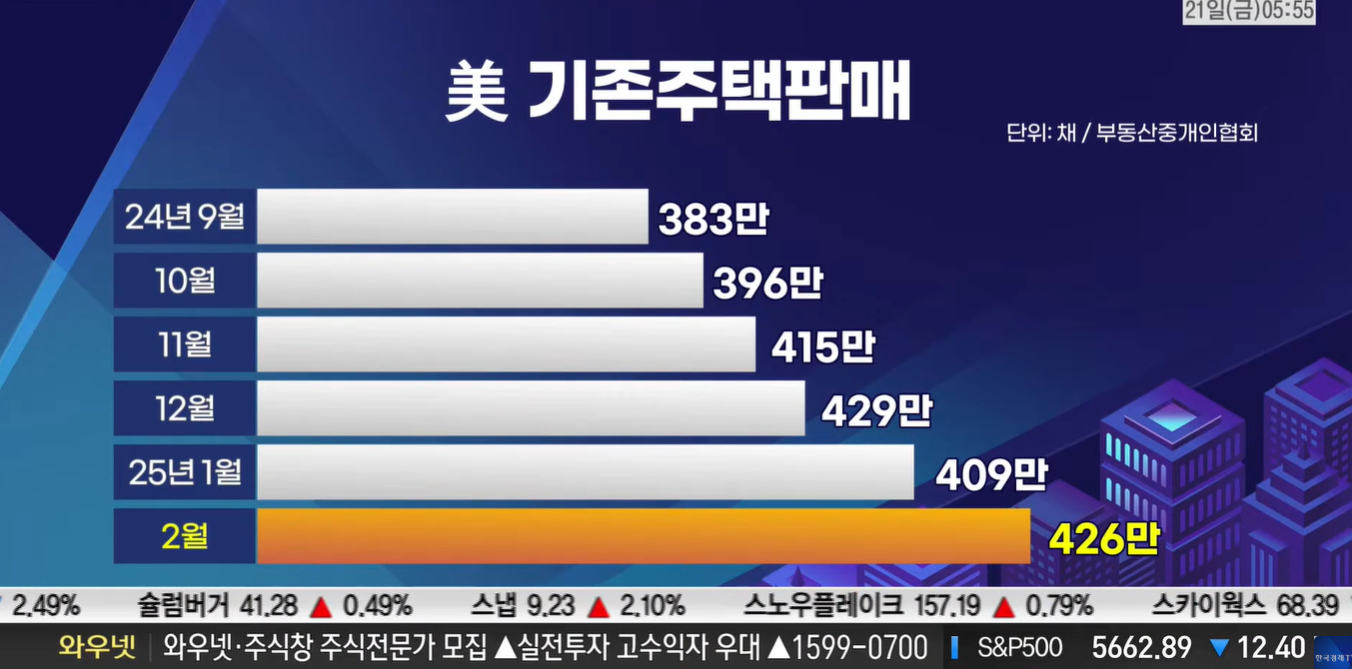

- 미국 2월 기존주택판매, 전월비 +4.2%: 예상대폭상회

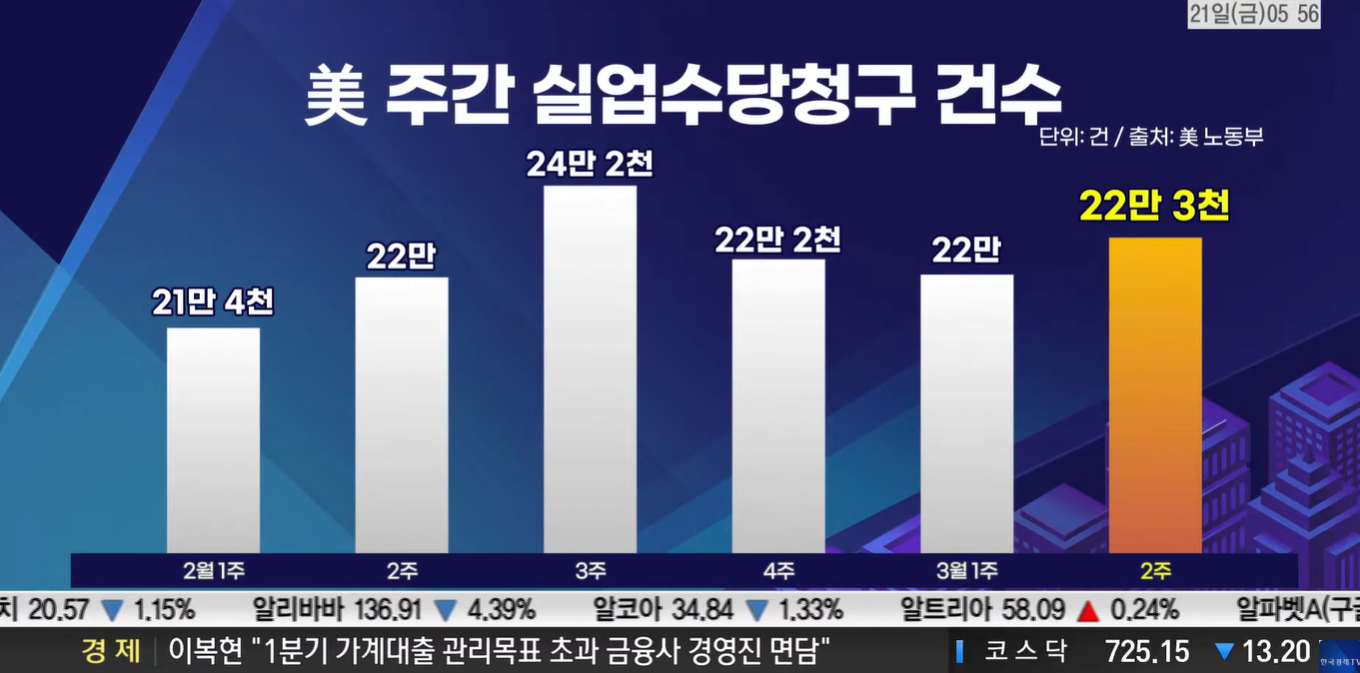

- 미국 주간실업수당청구 22.3만 건: 감원 소폭반영

- 영란은행, 기준금리 4.50% 동결: 매파 기조 강화

- EU, 대미 보복관세 1단계 시행 연기: 미국 관세 대응 주시

- 엔비디아 양자컴퓨팅 개발 연구 본격화: 보스턴에 연구센터 설립

- 테슬라, 사이버트럭 4.6만 대 리콜: 외장 패널 결함

- 마이크론, 차세대 AI메모리 '소캠'양상: 깜짝 실적에 시간 외 급등

- 트럼프 '가상화폐, 폭발적 경제성장/잘러 지배력 확대에 도움"

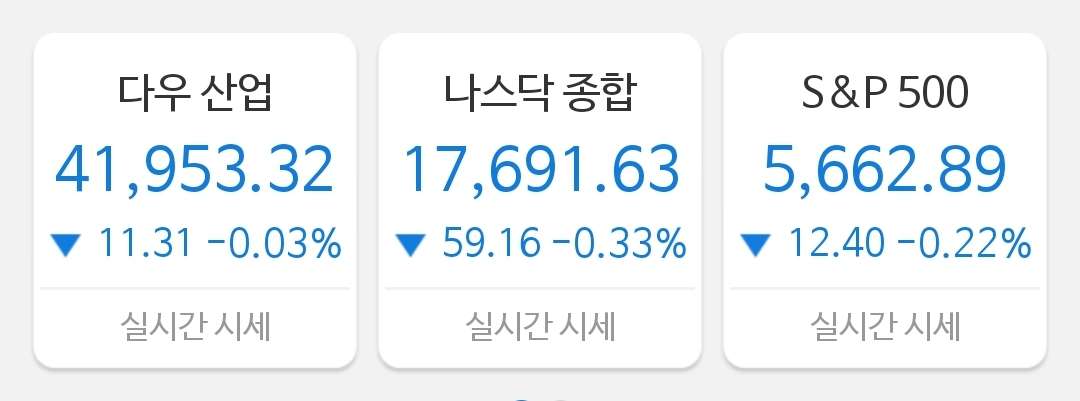

오늘의 미국 3대 지수 및 글로벌 증시 현황 및 요약

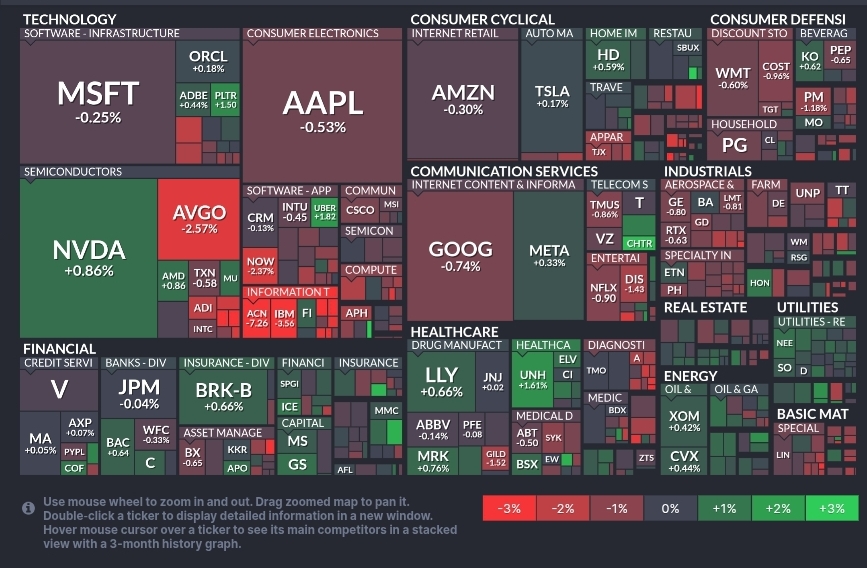

1. 미국증시: 마이크론 어닝서프라이즈 → 반도체 회복 기대감 증가

- 옵션만기일 주시(네 마녀의 날) → 골드만: 상호관세 발효까지 주식랠리 성사 어려워

- 미국, 이란에 새로운 제재 발표: 국제유가상승

- 트럼프, 교육부 해체 행정명령에 서명

2. 유럽증시: 하락마감

- ECB총재: 유로존 스태그플레이션 우려 / 미국 관세부과 시, 유로존 성장률 -0.3% p

- 영란은행, 기준금리 동결: 글로벌 경제 불확실성 커져

3. 아시아증시

1) 일본증시

- 미쓰비시자동차: 대만 폭스콘에 EV생산 위탁 계획

- 소프트뱅크, ARM에 이어 암페어도 9.5조 원에 인수

2) 중국증시: 하락마감, 차익실현 매물 출회_기술주 중심의 하락

- EU, BYD 특혜성 보조금 조사: 헝가리 공장 조사 대상

3) 대만증시: 강세, 비둘기파 연준 효과

4) 인도증시: 강세, 미국금리인하 기대감+저가 매수세 유입

- 지오 파이낸셜 서비스, 알리안츠와 합작법인 예비 계약 체결

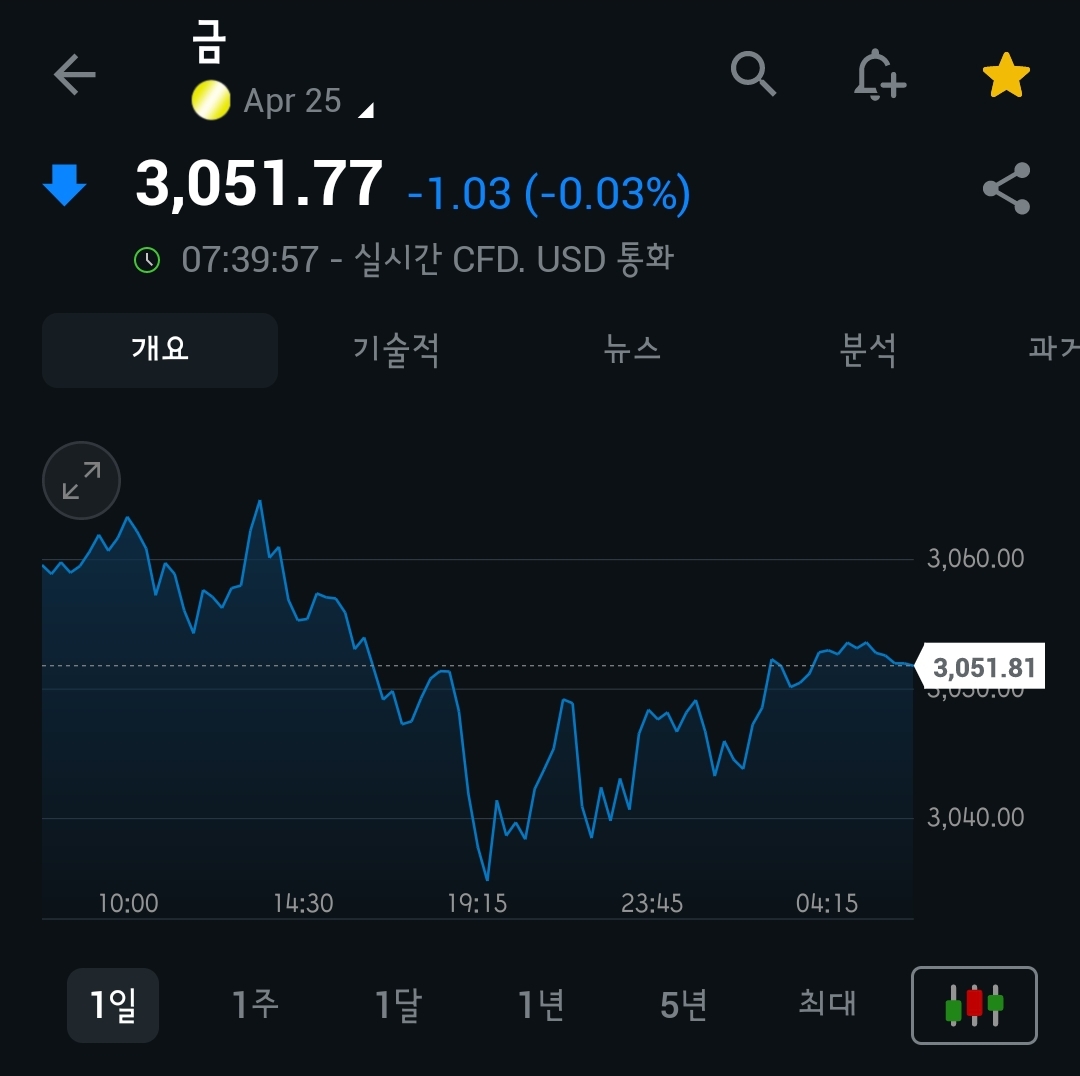

원자재 및 암호화폐 현황

1) WTI 2% 상승: 지정학적 긴장 고조

- 미국, 이란산 원류 수입한 중국 정유사 제재

- 이스라엘, 가자지구에 탱크 포함 지상군 투입

- 트럼프, 푸티반군에 대한 공격 지속할 것

- 러우 에너지 인프라 휴전 합의 흔들림

2) 천연가스 -6%: 온화한 날씨

3) 금 선물, 고점 부근 랠리 지속

- 연내 금리인하 기대감 증가

- 지정학적 긴장 경제적 불확실성 확산

- FX엠파이어 "심리적 저항선, 3100달러 제시"

• 금: 3,051.77 USD/OZ

• 국제유가&천연가스

• 미국 10년물 국채금리: 4.237 % P

- 장중 4.1%대 진입: 오로존 스태그플레이션 우려

- 미국 주간실업수당청구건수: 22.3만 건: 예상하회

- 미국 2월 경기선행지수, 전월비 -0.3%: 3개월 연속 내리 막세

• 미국 필라델피아 반도체 지수: 4,601.4

• 비트코인: 84,085.7 USD/BTC

- 미국 글로벌 암호화폐 중심지 될 것

- 암호화폐 규제 변화 호명: 경제 성장 촉진의 밑거름

- 달러기반 스테이블 코인 강조: 달러 패권의 핵심적 역할

- 코인베이스: 미국/유럽 기관투자자, 암호화폐 투자 활용의지 증가

- 번스타인: 비트코인, 현재 사이클 시작의 단계 (투기가 아닌 자본시작으로 변화하는 단계)

• 달러인덱스: 103.79 (1466.92 달러/원)

- 미국 달러화 장중 강세: FOMC소화

- 영국 파운드화: 영란은행 금리동결로 인해 내리막길

개별 기업 현황 및 요약

1) 엔비디아

- GTC 2025 '퀀텀데이': 보스턴서 양자컴퓨팅 센터 설립

- 관련주: 아이온큐, 디웨이브 등 6개 기업 참여 (산업영향 및 발전가능성 논의)

- 젠슨황: 양자컴퓨팅은 장기적 개발이 필요한 기술 강조

2) 아이온큐/ 디웨이브/ 리게티컴퓨팅 : 급락

- GTC 2025 '퀀텀데이': 보스턴서 양자컴퓨팅 센터 설립

- 관련주: 아이온큐, 디웨이브 등 6개 기업 참여 (산업영향 및 발전가능성 논의)

- 젠슨황: 양자컴퓨팅은 장기적 개발이 필요한 기술 강조

- 프랑스 기업 파스칼 CEO

: 양자컴퓨터는 기존컴퓨터를 대체하는 것이 아닌 가속기 역할

: 양자컴퓨터, 복잡한 과학 문제 해결에 기여 가능성

: 기술발전속도 및 산업적용 가능성에 대한 장기투자 필요성 제기

: 구체적인 성과 및 투자계획 발표부족: 관련 종목 주가하락

3) 테슬라

- 사이버트럭 4.6만 대 리콜: 외장 패널 결함문제

- 출시 이후 품질 논란지속, 총 9건의 리콜진행

- 사이버트럭, 드라이캐소드(건식음극공정) 배터리 적용계획

: 공정단축 / 비용절감 / 친환경기술

4) 일라이릴리

- 당뇨 / 체중감량 치료제: 마운자로 인도공식 출시

- 세계 최대 인구 시장 선점: 노보노디스크보다 앞서가

- 연간치료비 8,100달러: 높은 가격이 변수

- 가격정책이 시장확장에 미치 영향 주목

5) 오클로

- 오클로, 아이다호 국립연구소와 협약체결

- 환경 및 부지조사 위한 운영협약 체결: 규전 준수 지원

- 2027년까지 첫 상업용 원자로 '오로라' 배치 목표

- ILN부지 내 소형 원자로 활용한 상업발전소 운영 계획

6) 차터 커뮤니케이션

- 차터컴캐스트, 스펙트럼, 엑스피니티 모바일에 위성기반 메시징 도입

- 삼성 갤럭시 S25, 구글픽셀 9, 긴급 SMS전송

- 실적: EPS / 매출, 예상상회

7) 액센츄어

- 실적발표: EPS / 매출, 예상상회

- 미국 정부, 예산 감축 / 공공부문 인력 축소 정책 추진

- 연방총무청, 컨설팅 계약 재검토 및 비필수 계약 취소지침

- 액센추어, 연방정부 서비스 매출비중 8%: 실적영향

- 신규조달 절차 전반적 지연: 매출 압박 지속전망

8) 핀둬둬

- 중국 내 경쟁심화, 지정학적 불안, 관세불확실성: 실적둔화

- 제프리스, 목표가 하향조정 (투자의견 매수유지)

- 1분기 성장둔화 예상되나, 시장은 이미 반영됨 → 하반기부터 안정적 성장전망

9) 마이크론 테크놀로지

- 2분기 어닝서프라이즈: 매출 / EPS, 예상 크게 상회

- 3분기 가이던스 상향조정

- 1-감마 DRAM노드출사: 기술 리더십 강화

- DRAM, NAND수요증가: 3분기 및 2025 회계연도, 사상 최대매출 전망

10) 메타: 메타의 오픈소스+AI규제법+제한기능 → 확장가능성?

- 메타, EU서 AI기반 가상비서 '메타 AI'출시

- 개인정보 보호규제 영향으로 인해 미국보다 제한된 기능

- 메타, 사용자 데이터: AI학습에 활용하려고 함

- 아일랜드 당국 반대로 계획 보류: EU버전, 현지 데이터 미활용/별도 동의절차 없

이슈 1) 미국 경기지표: 주택판매 / 경기선행지수 / 주간실업수당청구건수

1. 미국 2월 기존주택판매, 전월비 +4.2%: 예상대폭상회

- 전년비 기존주택공금, 전년비 +17%: 2020년 2월 이후 최고

- 연간기준 주택가격상승세는 지속적으로 우상향 중

- 모기지금리는 변동이 거의 없지만, 주택판매수는 꾸준히 증가하는 추세

2. 미국 주간실업수당청구 22.3만 건: 예상하회, 연방정부 감원 소폭반영

이슈 2) 영란은행, 기준금리 4.50% 동결: 매파 기조 강화

1. 영란은행, 기준금리 4.50% 동결: 매파 기조 강화

- 현재 경제불확실성 커

- 인플레 압박 완화될 것으로 예상하지만, 다음 몇 차례 회의서 통화정책 미리 정해진 경로 없어

2. 라가르드 ECB총재

- 특정 금리경로 미리 확약하지 않아

- 독일 대규모 재정지출 계획, 인플레에 미치는 영향 크지 않을 것

- 미국, 유럽산 상품에 25% 관세 부과 시, 유로존 첫 해 성장률 0.3% p 낮아질 것

3. EU, 대미 보복관세 1단계 조치 시행 연기

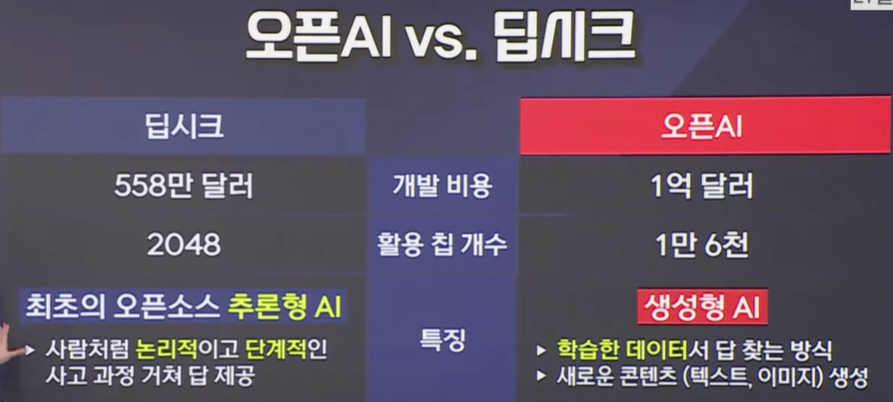

오픈 AI vs 딥시크

1. 젠슨황, GTC2025 양자 관련 曰

- 딥시크 R1모델, 환상적: 단계별 분석, 다양한 답변 도출, 정답 확인 유무 가능

- 추론현 AI, 비추론형 AI대비 100배 더 많은 연산양 소비

2. 1월 딥시크 사태

- 딥시크 등장 후 시장반응: 투자자, 기존경쟁자 대비 더 적은 에너지 및 비용사용우려

- 엔비디아 주가 급락: 하루 만에 17% 폭락

: 시총 6천억 달러 증발

: 미국 기업 역사상 단일 세션 기준 최대손실

3. 젠슨황 'AI붐' 전망

- 생성형 AI → 추론형 AI

- 전 세계 컴퓨팅 자본지출, 10년 안에 1조 달러 달할 것: 대부분 AI관련 지출

- 엔비디아, 1조 달러 규모 시장서 차지할 기회 상당히 커

4. 엔비디아 투자의견: 주요 IB들 평균 34% 주가상승 여력

3/17 ~ 22, 글로벌 증시 주요 일정

※ 일본 금리결정, FOMC, 신규 실업수당청구건수

3/17 (월)

11:00 중국 실직률 (2월)

21:30 미국 근원 소매판매 (MoM) (2월)

21:30 미국 소매판매 (MoM) (2월)*이벤트: $ETH Hoodi 테스트넷, 엔비디아 AI 콘퍼런스(~21), $KILO TGE

3/18 (화)

*이벤트: 젠슨 황 키노트, 뉴욕 Digital Asset Summit(~20)

*토큰언락: $MELANIA $23M Unlock (17.5% of Circ)

3/19 (수)

12:00 일본 금리결정★ 동결

19:00 유럽 소비자물가지수 (YoY) (2월)

22:30 미국 원유재고

3/20 (목)*이벤트: EU 정상회의(~21)

03:00 미국 금리결정★동결

03:30 미국 FOMC 기자 회견, 제한적 파월풋

21:00 영국 금리결정 (3월) 21:30 미국 신규 실업수당청구건수★

21:30 미국 필라델피아 연은 제조업 활동지수 (3월)

23:00 미국 기존주택판매 (2월)

*휴장: 일본 춘분의 날

*실적: 마이크론, 나이키, 페덱스

3/21 (금)

05:30 미국 Fed's Balance Sheet

22:05 미국 FOMC 멤버 Williams가 연설

*실적: 니오

🚩주요 일정

4.01 미국 국가별 상호관세 구체안 검토(4.2 발효)

4.08 ETH Pectra 메인넷 업그레이드

4.23 연준 베이지북 공개, $SOL 그레이스케일 현물 ETF 승인 2차 마감

5.30 FTX 2차 상환일

[정보공유] 미국 주식 시간 및 프리장 공유

안녕하세요? 포항갈매기 입니다. 최근들어 모바일 앱으로도 다 해외거래가 가능하기에 (MTS) 미국 주식...

blog.naver.com

'미국증시현황 및 요약' 카테고리의 다른 글

| [3월 26일 미국 증시 현황]_오늘의 미국 증시 현황 및 요약ㅣ소비자신뢰지수급락, 관세이슈, 흑해휴전, 딥시크V3 (39) | 2025.03.26 |

|---|---|

| [3월 25일 미국 증시 현황]_오늘의 미국 증시 현황 및 요약ㅣ트럼프 관세, 테슬라급등, 엔트그룹AI (27) | 2025.03.25 |

| [3월 24일 미국 증시 현황]_오늘의 미국 증시 현황 및 요약ㅣ관세유연화? 테슬라 긴급회의? (20) | 2025.03.24 |

| [3월 20일] 미국 증시 현황 및 글로벌 뉴스ㅣFOMC 동결 파월 제한적 풋, 금 사상최고치 재경신, 리플 SEC소송철회, EU 철강수입 15 (11) | 2025.03.20 |

| [3월 19일] 미국 증시 현황 및 글로벌 뉴스ㅣFOMC, 엔비디아GTC, 우크라 부분휴전 합의, (16) | 2025.03.19 |